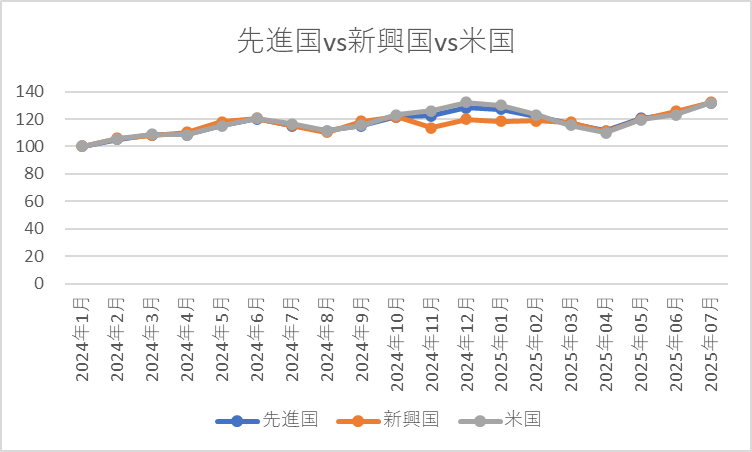

2024年1月から2025年7月までの約1年半、私が保有している投資信託の成績を比較してみました。対象は以下の3つです。

- eMAXIS Slim 先進国株式(以下、先進国)

- eMAXIS Slim 新興国株式(以下、新興国)

- SBI・V・全米株式(以下、米国)

基準は2024年1月の保有金額を「100」とし、その後は追加投資なしで値動きだけを追ったものです。

そして2025年7月末の結果はというと――なんと全部「132」で同じ水準になっていました。

「結局みんな仲良しゴールインか!」とツッコミを入れたくなる結果ですが、その途中経過を見るとかなり表情が違っていました。

先進国と米国は安定のリーダー格

まず目を引いたのは、先進国と米国の動き。2024年後半にはしっかり上昇し、年末には120〜130のラインまで駆け上がりました。特に米国株は「やっぱり米国強し」と言わんばかりの底力を見せつけ、投資家に安心感を与える展開でした。

一方で2025年の年明けには調整局面もあり、米国・先進国ともにやや値を下げましたが、それでも大崩れはせず。グラフ全体を見ると「安定感のある優等生」タイプだったと言えます。

新興国はまさかの乱高下要員

対照的に、新興国は波乱万丈。2024年後半の先進国・米国の伸びについていけず、大きく出遅れる場面も目立ちました。特に2024年11月〜12月には「え?ひとりだけ逆走してる?」と感じるほどの低迷を見せています。

途中で何度も「これはもう新興国を切った方がいいのでは…」と不安になる局面がありました。正直、私自身もグラフを見返して「よくこれで最後は132に並んだな」と驚いたくらいです。

積立投資なら新興国に光が当たる?

ここで面白いのが、今回の比較はあくまで「追加投資なし」の放置パターンだったという点です。つまり、保有していた投資信託をそのまま追っただけの結果。

もしこの期間も積立を続けていたらどうなっていたでしょうか。

新興国は途中で大きく下落していた分、その時期に買い増していた投資家は「安く仕込む」ことができていたはずです。ドルコスト平均法の効果が効きやすいのは、値動きの大きな資産クラス。つまり、新興国は「積立ならむしろチャンスが生きる」存在になっていたかもしれません。

逆に、米国や先進国は安定感がある分、積立による“おいしい仕込み”の場面は少なかった可能性があります。

投資戦略への示唆

この結果から学べることをまとめると、

- 米国・先進国は安心の軸

大きなブレが少なく、長期の資産形成において土台として組み入れるのに向いている。 - 新興国は積立でこそ活きる

短期的には裏切られることもあるが、下落局面をうまく拾う積立ならリターンに寄与する可能性がある。 - 放置だと“ハラハラ要員”

追加投資なしの放置だと「不安の種」になることも多い。メンタル的にも扱いが難しい。

結局のところ、新興国は「ムードメーカー型トラブルメーカー」とでも言えるでしょう。チームにいると振り回されるけど、時に大きな貢献をする。積立投資家にとっては、そのクセを逆手に取れるかどうかがカギになりそうです。

まとめ

1年半の比較を通じて感じたのは、「同じ132に到達しても、そこまでの道筋が全然違う」ということでした。

- 米国・先進国は王道ルートを歩む優等生。

- 新興国は寄り道だらけの波乱万丈キャラ。

でも最終的には同じゴールに立っている。

投資をしていると、つい「どれが一番リターンがいいか」ばかり気になりますが、こうして並べてみると「どんな道筋を選ぶか」「その過程に耐えられるか」も大事だと実感しました。

そして一番の教訓は――

「新興国は積立投資の舞台でこそ輝くかもしれない」 ということ。

今回の比較が、みなさんの資産形成のヒントになれば嬉しいです。

📩 ブログ読者限定のお得情報や、月1回の資産推移報告も発信中!

X(旧Twitter)やブログをフォローして、いっしょに資産形成していきましょう。

👉 ブログトップページへ戻る

👉 X(旧Twitter)もフォローする

最後に一言。投資は自己責任が基本です。このブログは私の思考のアウトプット。皆さんもよく考えて、楽しく賢く資産運用してください!

コメント