FIRE(早期リタイア)に向けて資産形成を進めていると、ふとこんな不安に襲われることはありませんか?

- 「本当に1億円で足りるのかな?」

- 「何歳まで資産が持つんだろう?」

- 「年金はどれくらい助けになってくれる?」

今回は、その漠然とした不安を数字で“見える化”するため、AIを使って資産の推移をシミュレーションしてみました。

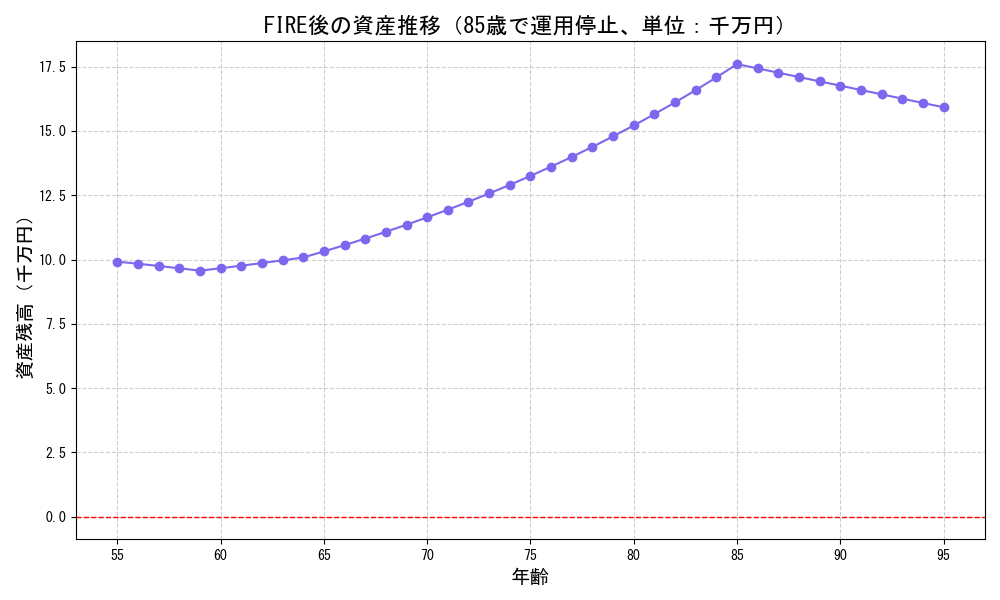

シミュレーションの前提条件

- 55歳でFIRE開始、資産は1億円

- そのうち8000万円を年利4%で運用(85歳まで)

- 生活費は月40万円(住宅ローン支払いあり、65歳まで)

- 65歳以降は住宅ローン完済で生活費は月30万円に減少(ただし医療費等は考慮していません)

- 60歳から夫婦で年金受給、年間192万円(月16万円相当)

- 副収入なし、インフレや医療費の増加は考慮せず、シンプルなモデル

シミュレーション結果のポイント

シミュレーションでは、55歳から85歳まで運用しながら生活費を賄い、85歳で運用を停止、その後は取り崩しだけで生活費をまかなう形にしています。

- 55〜65歳は生活費が高めですが、年金が60歳から入るので自己負担はだんだん減少

- 65歳以降は住宅ローンが完済して生活費が減り、年金がカバーする部分も多いので資産は減りにくい

- 運用が続く85歳までは、むしろ運用益が生活費を上回るため資産は増加傾向

- 運用停止後は取り崩しのみですが、生活費の自己負担が減っているため資産の減りはゆるやか

- 結果として、90代半ばでも資産は持ちこたえそうという数字になりました

なぜ85歳で運用をやめるのか?

理論上はもっと長く運用を続けることも可能ですが、85歳を超えると以下のようなリスクがあります。

- 株価の暴落など市場の大きな変動

- 判断力の低下による運用ミスの可能性

- 高齢ゆえの資産管理の負担増

そのため、現実的なリスク管理として85歳でリスク資産を現金化し、以降は取り崩しのみで生活するという前提で試算しています。

「使い切る怖さ」より「使い切れない不安」

FIREを目指す人の多くは、「資産が足りなくなるのでは?」と不安になりますが、今回のシミュレーションでは逆に「資産は90代まで持つ可能性が高い」ことが見えました。

むしろ「資産は十分あるけど、体力や健康が続くか?」のほうがリアルな悩みかもしれません。

だからこそ、FIRE後は

節約だけに囚われず、

どうお金を使って「人生の質」を上げるかを考えることが大切だと思います。

健康維持、家族との時間、趣味や学び——

「お金を守る」だけでなく「お金を活かす」選択を楽しんでいきましょう。

まとめ

今回のシミュレーションはあくまでシンプルなモデルであり、医療費の増加やインフレ、税金の変化は加味していません。

それでも「1億円の資産+年金」があれば、かなり長く安定した生活が送れる可能性が数字で見えてきました。

資産の不安を「見える化」することで、前向きな一歩を踏み出すきっかけになれば嬉しいです。前提(インフレや突発的支出)を加えたバージョンで、再検証してみようと思います。

📩 ブログ読者限定のお得情報や、月1回の資産推移報告も発信中!

X(旧Twitter)やブログをフォローして、いっしょに資産形成していきましょう。

👉 ブログトップページへ戻る

👉 X(旧Twitter)もフォローする

最後に一言。投資は自己責任が基本です。このブログは私の思考のアウトプット。皆さんもよく考えて、楽しく賢く資産運用してください!

コメント